2022-09-29 11:39

2022-09-29 11:39

A股第二贵!超募逾51亿!这家磷酸铁锂公司今日科创板上市

A股第二贵!超募逾51亿!这家磷酸铁锂公司今日科创板上市

万润新能此次发行价高达299.88元/股,是今年以来的最贵新股,同时也是A股史上第二贵新股,中一签需要缴纳14.99万元。同时,公司此次发行市盈率为75.25倍,参考行业市盈率为19.21倍。(海融网)

长按二维码阅读全文

A股第二贵!超募逾51亿!这家磷酸铁锂公司今日科创板上市

A股第二贵!超募逾51亿!这家磷酸铁锂公司今日科创板上市

9月29日交易所消息,湖北万润新能源科技股份有限公司今日在上交所科创板敲钟上市,证券简称“万润新能”,证券代码“688275”。

值得关注的是,万润新能此次发行价高达299.88元/股,是今年以来的最贵新股,同时也是A股史上第二贵新股,中一签需要缴纳14.99万元。同时,公司此次发行市盈率为75.25倍,参考行业市盈率为19.21倍。

另据万润新能首发发行结果,公司此次IPO拟募资12.62亿元,实际募得63.89亿元,超募51.27亿元。

资料显示,万润新能专业从事锂电池正极材料的研发、生产、销售和服务,主要产品主要包括磷酸铁、磷酸铁锂与锰酸锂等。其中,从收入构成来看,磷酸铁锂是公司主营业务收入的主要来源,近三年来占公司整体收入的比重超过90%,该等材料系制造新能源汽车动力电池、储能电池等产品的核心材料。

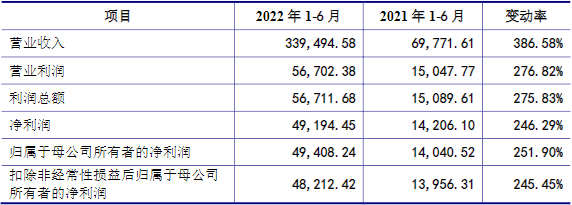

万润新能2022年上半年主要财务数据(单位:万元)

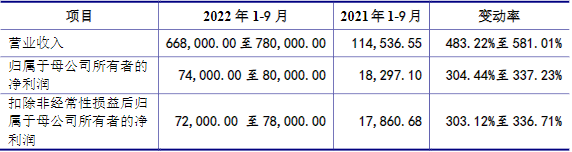

万润新能2022年1-9月主要财务数据(单位:万元)

受益于新能源汽车及储能市场快速发展,今年上半年,万润新能实现营收33.95亿元,同比增长386.58%;归属于母公司所有者的净利润4.94亿元,同比增长251.90%。同时,结合公司目前的经营状况、市场需求以及在手订单等情况,公司预计,2022年1-9月实现营收66.8亿元-78亿元,同比增长483.22%-581.01%;归属于母公司所有者的净利润7.4亿元-8亿元,同比增长304.44%-337.23%。

除了业绩稳增,万润新能在客户方面也得到了包括宁德时代、比亚迪、中创新航、亿纬锂能和万向一二三等知名电池厂商广泛认可。截至目前,公司已与宁德时代、比亚迪、赣锋锂电等客户签署有战略合作协议或计划采购订单,该等战略合作协议或计划采购订单中约定了供货时间、供货量。

在市场竞争力方面,根据研究机构EVTank、伊维经济研究院联合中国电池产业研究院共同发布的《中国磷酸铁及磷酸铁锂材料行业发展白皮书(2022年)》,在磷酸铁锂领域,2021年万润新能国内市场份额位列第三,公司与湖南裕能、德方纳米三家企业的合计市场份额达到49.5%;在磷酸铁领域,2021年万润新能国内市场份额位列第二,公司与湖南裕能、湖南雅城三家企业的合计市场份额达到44.8%。

另据研究机构EVTank、伊维经济研究院联合中国电池产业研究院共同发布的《中国磷酸铁锂电池及磷酸铁锂材料行业发展白皮书(2022年)》中的预计,全球磷酸铁锂电池的出货量将在2025年和2030年分别达到676.7GWh和1290.8GWh。

在磷酸铁锂电池广阔的市场前景之下,万润新能作为磷酸铁锂正极材料核心供应商,正紧抓机遇持续推进产能提升。华金证券日前研报信息显示,2020年末,公司新增转固13条磷酸铁锂产线,使得2021年自产产能同比提升70.30%;2021年末,又对湖北宇浩锂离子电池材料项目和安庆德润磷酸铁锂新能源正极材料项目加大投放力度。

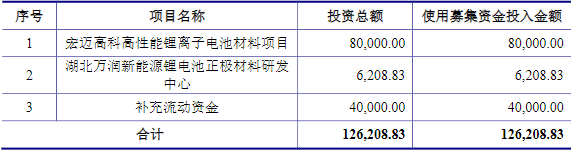

万润新能此次IPO募集资金用途(单位:万元)

此次IPO,万润新能计划使用募集资金加码主业,投入宏迈高科高性能锂离子电池材料项目、湖北万润新能源锂电池正极材料研发中心,以及补充流动资金。

其中,宏迈高科高性能锂离子电池材料项目预计总投资8亿元,分两期建设,其中一期投产磷酸铁锂3万吨,二期投产磷酸铁锂2万吨,规划建设期为2年。项目达产后预计年销售收入215,695.53万元,达产年净利润16,650.61万元。

湖北万润新能源锂电池正极材料研发中心计划总投资为6,208.83万元,主要为满足市场对锂电池正极材料磷酸铁锂新产品开发、产品性能改善和成本控制的需求,保证公司研发创新的实现,满足战略发展要求。

海融网声明: 凡本网注明“来源:海融网”的作品或图片,版权均属于海融网。海融网与作品作者联合声明,任何组织、机构未经海融网书面授权不得转载、摘编或利用其它方式使用上述作品。凡本网注明来源非海融网的作品,均转载自其它媒体或合作单位,转载目的在于更好服务用户和读者、传递信息之需,并不代表本网赞同其观点,本网亦不对其真实性负责,持异议者应与原始出处或信源主张权利。特别提醒:本网刊发或转载涉及资本市场或上市公司文章不构成任何投资建议,投资者据此操作,风险自担!